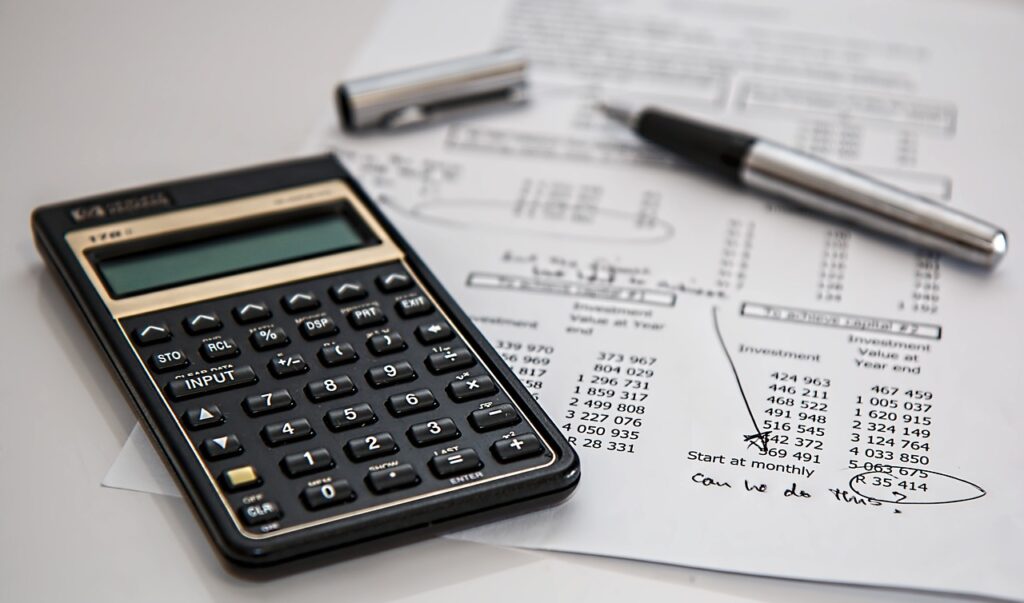

不動産クラウドファンディングは、多くの投資家にとって魅力的な投資チャンスを提供しますが、これに伴う税金の問題はしばしば見過ごされがちです。このブログ記事では、不動産クラウドファンディングにおける税金対策の重要性を掘り下げ、どのようにして税負担を軽減しながら投資リターンを最大化できるかを解説します。適切な知識と戦略を武器に、税金の負担を最小限に抑える方法を学びましょう。

不動産クラウドファンディングにおける税金の概要

不動産クラウドファンディングに関わる税金は、投資のコストと利益に直接影響を与える重要な要素です。ここでは、不動産取得から保有、売却に至るまでの各段階で発生する税金について詳しく説明します。

取得時の税金

不動産を購入する際には、いくつかの初期税金がかかります。これには登録免許税や不動産取得税が含まれます。登録免許税は、不動産の所有権移転を登記する際に発生し、不動産取得税は物件を新たに取得した際に地方自治体に支払われる税金です。これらの税金は物件価格や所在地によって異なるため、具体的な計算前に地方自治体の税制を確認することが重要です。

保有期間中の税金

不動産を保有している間には、固定資産税や都市計画税が毎年課税されます。固定資産税は不動産の評価額に基づいて計算され、不動産の種類や地域によって税率が異なることがあります。都市計画税は、都市計画区域内に位置する不動産に対して課される税金で、固定資産税と合わせて徴収されることが一般的です。これらの税金も物件の場所と評価額によって変動するため、保有している不動産の税額を正確に把握することが必要です。

売却時の税金

不動産を売却した際には譲渡所得税が課税されます。この税金は、売却価格と取得コストおよび改良費用を差し引いた利益に対して計算されます。長期保有の不動産の場合(通常は5年以上の保有)、譲渡所得税の税率が低くなる可能性があり、短期間で売却すると高い税率が適用されることが一般的です。したがって、売却戦略を計画する際には、税負担を軽減するために保有期間を考慮することが賢明です。

これらの税金を理解し、適切に計画することで、不動産クラウドファンディング投資の全体的な費用を管理し、予期せぬ税金負担に対処することができます。税金は投資のリターンに直接影響を及ぼすため、事前の十分な調査と計画が重要です。

クラウドファンディングによる税制優遇措置とその活用方法

不動産クラウドファンディングにおける税制優遇措置を活用することは、税負担を軽減し、投資の収益性を向上させるための重要な戦略です。以下に、主な税制優遇措置とそれらを活用する方法について詳しく説明します。

不動産投資に関する税制優遇措置

不動産投資には、様々な税制優遇措置が存在します。これには、特定地域投資の奨励、環境に配慮した建物への投資減税、または新しいビジネスモデルへの投資支援などが含まれる場合があります。これらの措置は、政府が経済的な活動を促進または特定の地域や技術の発展を支援するために設けられています。

税制優遇措置の具体的な活用方法

税制優遇を最大限に活用するためには、まず関連する法規制や条件を正確に理解することが必要です。たとえば、環境効率の良い建物への投資に対する税額控除を利用する場合、その建物が満たすべき基準や規格を事前に調査しておく必要があります。また、税務アドバイザーに相談し、適用可能な税制優遇措置を全て把握しておくことも重要です。

税務申告時にこれらの優遇措置を適切に申告することで、税負担を軽減することが可能です。正しい申告方法や必要な書類の準備については、専門の税理士や税務アドバイザーの助けを借りることが望ましいです。これにより、申告漏れや計算間違いを防ぎ、税務調査時のリスクを低減できます。

長期的な税務戦略と優遇措置の組み合わせ

税制優遇措置を活用する際には、単一の投資だけでなく、全体的な投資ポートフォリオとの関連で考えることが重要です。長期的な税務戦略の一環として優遇措置を組み込むことで、年間の税負担を戦略的に最小化し、投資リターンを最大化することができます。

これらの税制優遇措置を適切に活用することで、不動産クラウドファンディングにおける投資の負担を軽減し、より高い利益を得ることが期待できます。事前の準備と専門家との協力が、このプロセスの成功には不可欠です。

適切な事業構造の選択

不動産クラウドファンディングにおいて、適切な事業構造を選択することは、税負担を最適化し、リスクを管理するために重要です。以下に、事業構造を決定する際の主要な考慮事項と、その選択が如何に税効率に影響を与えるかを説明します。

個人投資家としての投資

不動産クラウドファンディングを個人で行う場合、投資収益は個人の所得税の対象となります。この構造は設立が容易であり、少額からの投資が可能ですが、所得税率が高い場合、税負担が大きくなることがあります。また、個人財産がリスクにさらされる可能性もあります。

法人としての投資

事業を法人として設立する場合、税率が個人所得税よりも低い場合が多く、税務上の利点を享受できます。法人化することで、事業関連の費用を経費として計上できるため、課税所得を減少させることが可能です。さらに、法人の設立は、個人の資産と事業の負債を分離し、リスクを軽減します。

特定目的会社(SPC)の利用

大規模な不動産プロジェクトでは、特定目的会社(SPC)を設立することが一般的です。SPCはプロジェクト固有のリスクを隔離し、投資家にとっては追加の安全層を提供します。税務上も、SPCを通じて効率的な税金処理が可能になることがあり、特に複数の投資家が関与する場合に適しています。

ジョイントベンチャーの形成

複数の投資家が共同で投資を行う場合、ジョイントベンチャーを形成することが有効です。これにより、リスクとリソースを共有し、税務上の負担を分散させることができます。ジョイントベンチャーは、特定のプロジェクトに特化した投資を行う際にも税効率を高めることができます。

適切な事業構造の選択を支援する専門家の利用

最適な事業構造を選択するには、税務アドバイザーや法律専門家の助言が不可欠です。これらの専門家は、現行の税法や規制のもとで最も効果的な事業構造を提案し、設立から運営までをサポートしてくれます。

これらの事業構造の選択を通じて、不動産クラウドファンディングプロジェクトの税効率を最大化し、リスクを適切に管理することができます。事業構造の決定はプロジェクトの成功に直接的な影響を与えるため、慎重な検討が求められます。

税務申告のベストプラクティス

不動産クラウドファンディングにおける税務申告は、正確さと適時性が求められる重要なプロセスです。適切な税務申告を行うことで、法的な問題を避け、税負担を適正に管理することができます。以下に、税務申告のベストプラクティスを詳しく説明します。

正確な記録の保持

税務申告の基礎となるのは、正確で詳細な記録の保持です。これには、不動産の購入、保有、および売却に関連するすべての取引記録が含まれます。収入、経費、資本の改良、および関連する税金の支払いの詳細を綿密に記録しておくことが必要です。これらの情報は、税務申告時だけでなく、将来的な税務調査においても重要な役割を果たします。

税務申告期限の遵守

税務申告は、指定された期限内に完了させる必要があります。遅延には罰金や遅延利息が発生する場合があるため、期限を厳守することが経済的な損失を防ぐためにも重要です。必要な書類や情報を早めに準備し、余裕を持って申告を行うようにしましょう。

専門家の活用

税法は複雑であり、頻繁に変更されることがあるため、税務アドバイザーや税理士の助けを借りることが推奨されます。専門家は最新の税法の変更を把握しており、申告を適切に行うためのアドバイスやサポートを提供してくれます。また、特に大規模な投資や複雑な事業構造の場合、専門家の助言は税務リスクを最小限に抑えるのに役立ちます。

電子申告の利用

可能であれば、電子申告の利用を検討してください。電子申告は処理が迅速であり、紙の書類に比べてエラーの可能性が低くなります。多くの国では電子申告を推奨しており、場合によっては電子申告を行うことで税務処理の優遇措置を受けることができます。

継続的な教育と情報の更新

税法は定期的に更新されるため、最新の情報を常に把握しておくことが重要です。ウェビナーやセミナーへの参加、専門家からの定期的な情報提供を受けることにより、変更された税法に迅速に適応し、税務申告プロセスを最適化することが可能になります。

これらのベストプラクティスを実践することで、不動産クラウドファンディングにおける税務申告を効果的に管理し、不意の財政的リスクを避けることができます。適切な準備と専門知識をもって税務申告に臨むことが、安心して投資を続けるための鍵です。

税法の変更への対応

税法の変更は不動産クラウドファンディング投資に大きな影響を与えるため、これらの変更に適切に対応することは極めて重要です。以下に、税法の変更への対応方法について詳しく説明します。

最新の税法情報の追跡

税法は経済状況や政策の変化に応じて頻繁に更新されるため、最新の法律や規制の変更情報を常に追跡することが重要です。公式の税務機関のウェブサイト、専門家のブログ、または業界ニュースレターを定期的にチェックし、重要な更新を見逃さないようにしてください。

税務専門家との連携

税法の変更に対応するためには、税務アドバイザーや税理士と密接に協力することが推奨されます。これらの専門家は最新の税法変更に精通しており、変更があなたの投資にどのように影響するかを解析し、適切な対策を提案してくれます。

対応戦略の見直しと更新

税法が変更された場合、それに基づいて投資戦略を見直し、必要に応じて調整することが必要です。例えば、税率の変更、控除の削減、新たな税制優遇措置などの変更があった場合、これらの要素を考慮に入れた新しい投資計画を策定します。

内部ポリシーの更新

企業や事業体で不動産クラウドファンディングを行っている場合は、税法の変更に応じて内部ポリシーも更新することが重要です。税務処理、記録保持、報告の方法など、内部で定められている基準や手順を見直し、新しい税法に準拠するように変更します。

教育とトレーニング

税法の変更は、事業運営に関わる全てのスタッフに影響を及ぼす可能性があるため、関連するスタッフを対象に定期的な教育やトレーニングを実施することが望ましいです。これにより、変更内容を正確に理解し、日常業務に適切に反映させることができます。

これらの対応策を通じて、税法の変更に柔軟かつ迅速に対応することが可能となります。税法の変更に適切に対応することで、不意の税負担を避け、投資の収益性を維持することができるため、投資戦略の一環としてこれらのプラクティスを継続することが重要です。

まとめ

不動産クラウドファンディングにおける税金対策は、賢明な投資決定と同様に、投資の成功にとって不可欠です。適切な税制の理解、効果的な税務計画、そして専門家の利用は、税負担を最小化し、利益を最大化するための鍵です。投資家は、税法の変更に敏感であり、常に最新の情報を追い求めるべきです。最終的に、これらの戦略的な税金対策が、不動産クラウドファンディングにおけるリスクを管理し、望ましいリターンを確保する上で、決定的な役割を果たします。

コメント